Содержание

- Цели рефинансирования ипотеки

- Как происходит рефинансирование ипотеки: пошаговый план

- Как рефинансировать ипотеку выгодно?

- Пример расчета для сравнения вариантов рефинансирования ипотеки

- Возможен ли налоговый вычет при рефинансировании ипотеки?

- Можно ли рефинансировать ипотеку в том же банке?

- Через какое время можно делать рефинансирование ипотеки?

- Какие документы нужны для рефинансирования ипотеки?

- Подведем итоги: как сделать рефинансирование ипотеки наиболее эффективно

Рефинансирование ипотеки принято считать сложной процедурой. Но это совсем не так. В этом материале вместе с экспертом разбираемся как оформить рефинансирование ипотеки в 2023 году и рассказываем обо всех преимуществах и нюансах.

Цели рефинансирования ипотеки

Ключевая потребность рефинансировать ипотеку заключается в таких факторах, как:

- понизить текущую процентную ставку по кредиту;

- поменять валюту ипотечного займа;

- снизить сумму ежемесячных платежей;

- получить дополнительный заем под залог имеющейся недвижимости.

Рассмотрим подробнее ситуации, когда рефинансирование ипотеки в банке может быть полезно. Конечно, ситуации и обстоятельства рефинансирования могут быть различными. Однако остановимся на самым распространенных примерах из практики.

Как происходит рефинансирование ипотеки: пошаговый план

Для начала разумно воспользоваться калькулятором рефинансирования ипотеки. Этот сервис поможет понять, выгодно ли рефинансирование ипотеки в долгосрочной перспективе или делать этого не стоит вовсе.

Шаг 1. Выяснить актуальную информацию у доступных банков по текущим программам кредитования. Далее в зависимости от цели, стоит выбрать самые выгодные варианты. На этом этапе важно вдумчиво и осознано собрать данные и рассмотреть возможности. Не стоит хаотично и массово оформлять заявки сразу во все подряд кредитные организации.

Важно! Обязательно уточните у представителя банка, как еще одно рефинансирование ипотеки повлияет на условия. Рефинансируют ли ипотеку во второй и третий раз? Дело в том, что ипотеку обычно выдают на очень долгие сроки. Может быть, за следующие несколько лет вам неоднократно придется поменять параметры займа.

Шаг 2. Учитывая полную картину со всеми деталями и нюансами, еще раз повторить расчеты. И только после этого говорить «да» рефинансированию ипотеки в банке. Во время общения с сотрудниками банка не поддавайтесь на уговоры подать документы. Множество кредитных заявок влечет за собой запросы в бюро кредитных историй (БКИ). Это отрицательно влияет на общий кредитный рейтинг заемщика.

Шаг 3. Оформить заявку в том банке, где самое выгодное рефинансирование ипотеки. Только на этом моменте можно передавать какие-либо документы на оформление в банк. Тогда запрос в БКИ будет направлен всего один раз и кредитный рейтинг не пострадает.

Шаг 4. Несколько раз перепроверить все документы и подписать согласие на рефинансирование ипотеки.

Шаг 5. Если вы все-таки решили сменить текущий банк, тогда после рефинансирования следует проконтролировать погашение задолженности. Новая кредитная организация должна полностью погасить предыдущий ипотечный заем. Далее вместе с сотрудниками банка снимаются старые обременения недвижимости и налагаются новые.

Разберем подробнее шаг 5. В теории допускаются два возможных варианта:

- Первый вариант – подать заявление в Росреестр о погашении текущего ипотечного займа. В течение 3 дней ведомство направит вам ответ. После этого повторно передать заявление в Росреестр о наложении новых ипотечных обременений с обновленными условиями погашения. Весь этот период банк находится в зоне риска. Так как по факту деньги уже выданы, однако недвижимость не оформлена в залог.

- Второй вариант – банк, в котором в данный момент оформлена ипотека, оформляет письменное согласие на рефинансирование. Это значит, что новый кредит будет дополнительно наложен на текущий. Однако после того, как новая кредитная организация выдаст вам деньги, вы вносите их в счет уплаты текущего долга и закрываете прежний ипотечный договор. При этом новый банк не рискует ничем, но угрозы возникают для текущего кредитора. На практике этот вариант используется редко.

«Все операции с недвижимостью стоит контролировать дополнительно с юридической точки зрения в базе Росреестра. Любое отступление от буквы закона, малейшие ошибки и неточности могут привести к полному краху. Отмечу, как после полного погашения ипотечного займа, так и во время рефинансирования обременения на недвижимость не снимаются автоматически. Если в выписке из ЕГРН есть пометка о наличии каких-либо обременений, то следует срочно связаться с Росреестром и выяснить, в чем причина. Скорее всего, у вас запросят пакет подтверждающих документов. А затем обременения будут сняты», – комментирует Ирина Кирпищикова.

Как рефинансировать ипотеку выгодно?

А можно ли рефинансировать ипотеку без помощи специалистов? Некоторые ипотечные договоры четко и конкретно устанавливают сроки, раньше которых погашать задолженность нельзя. В противном случае последуют штрафные санкции.

Поэтому важно точно понимать, какую ипотеку можно рефинансировать, а какую нет. Самый надежный совет в этом вопросе обратить внимание на срок кредита. Если прошла половина отведенного времени на погашение займа и у вас равномерный график, то рефинансирование в данном случае может быть невыгодно.

В самом начале львиная доля ежемесячных платежей по ипотеке засчитывается в уплату процентов. И только после их погашения заемщик выплачивает основной долг.

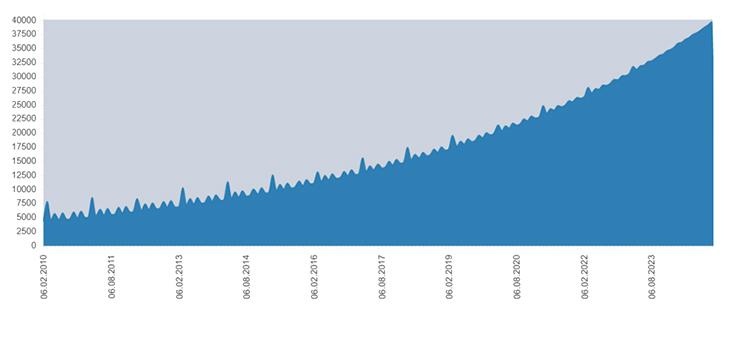

Для наглядности приведем пример. На графике показаны изменения суммы ежемесячных платежей и сроки кредита. Голубой цвет – основной долг, серый – проценты. Платеж за весь период составляет 40 000 рублей в месяц.

На графике видно, если сделать рефинансирование в самом начале, то выгода будет очевидна. В середине и в конце срока выгода будет минимальна. Так как основной долг еще не выплачен, а проценты уже погашены. При рефинансировании придется выплачивать проценты повторно.

«Этот график с примером носит слишком общий и приблизительный характер. Лучше всего считать выгоду рефинансирования индивидуально для каждого конкретного случая. Кроме того, важно учитывать, планируется ли рефинансирование ипотеки на вторичное жилье или на новостройку», – подчеркивает эксперт.

Обобщенный алгоритм расчетов выглядит таким образом:

- Обозначить итоговую сумму остатка выплат по ипотеке. Это можно сделать по формуле: ежемесячный платеж по графику умножаем на количество оставшихся месяцев. Это и будет остаток долга плюс проценты к погашению.

- С помощью онлайн-калькулятора рассчитать прогноз по выплатам с учетом будущего рефинансирования.

- Сопоставить полученные цифры, если сумма из первого шага превышает цифры из второго шага, то делать рефинансирование не стоит.

- Для лучшего понимания стоит учитывать еще и сумму страховки. Бывают случаи, когда во время перекредитования снижается и страховой взнос. Также не стоит забывать об оплате госрегистрации закладной, расходах на сбор документов.

- С учетом всех факторов подводим итог и окончательно отвечаем на вопрос: нужно ли рефинансирование в принципе?

Пример расчета для сравнения вариантов рефинансирования ипотеки

Существует общее правило: стоит рефинансировать кредит, если это снизит процентную ставку на один или полтора процента.

К примеру, два года назад Мария оформила ипотеку и купила квартиру за 9,5 млн рублей. Первоначальный взнос был 1,5 млн рублей. Итоговая сумма в ипотеку составила 8 млн рублей. Банк согласовал Марии такую сумму под 11% годовых на срок в 15 лет. Ежемесячный платеж при этом был равен 73 739 рублям.

Через два года Мария узнала о возможности рефинансировать свой кредит по ставке 7,99% годовых. К этому моменту долг уже составлял 6 230 257 рублей.

В данном случае рефинансирование оформляется на 13 лет, то есть на остаток срока. При этом снижается и сумма ежемесячного платежа. По условиям нового кредита Мария должна будет отдавать 64 328 в ипотеку. В этом случае выгода Марии налицо. Каждый месяц она сможет экономить 9 411 рублей, а в год эта цифра составит 112 935 рублей.

Не забываем о единоразовых дополнительных расходах. Таких как:

- новая оценка недвижимости и госпошлина за предоставление выписки из ЕГРН;

- переоформление технических документов на квартиру;

- страховые взносы (в среднем от 0,3 до 0,6% от суммы ипотеки).

Возможен ли налоговый вычет при рефинансировании ипотеки?

Да, получить вычет возможно. Однако есть общее ограничение в 3 млн рублей. Максимальная сумма к выплате не может превышать 390 000 рублей. Важным нюансом является то, что к возврату рассчитывается не весь долг, а только сумма выплаченных процентов. Именно от этой цифры вычитаются 13% налогового вычета.

«В отдельных ситуация право получить налоговый вычет теряется. Так происходит, если в документах рефинансирования не указан тот факт, что новые деньги выдают в счет погашения текущей ипотеки. Поэтому важно перепроверить наличие этого пункта и по возможности включить его в договор», – добавляет Ирина Кирпищикова.

Можно ли рефинансировать ипотеку в том же банке?

Если текущий банк-кредитор готов идти навстречу и помочь осуществить процесс рефинансирования действующего займа, то никуда идти не нужно. Безусловно, если рефинансирование будет выгодным.

Во-первых, заемщик и банк уже знают друг друга, следовательно, часть документов гражданина уже есть в банковской системе. Во-вторых, банку выгодно оставить у себя благонадежного и лояльного клиента. В-третьих, скорость оформления бумаг будет в разы быстрее, нежели в сторонних кредитных организациях.

Через какое время можно делать рефинансирование ипотеки?

По общему правилу рефинансировать ипотеку можно не раньше двух месяцев с момента оформления и подписания договора. Вместе с тем, у каждого определенного банка свои стандарты и правила.

Еще одним неизменным нюансом является то, что в рефинансировании вам откажут, если до окончания всех ипотечных выплат остается менее трех месяцев.

Какие документы нужны для рефинансирования ипотеки?

Пакет документов может варьироваться. Рассмотрим наиболее распространенный список:

- оригинал паспорта заемщика;

- данные СНИЛС;

- если речь идет о семейной ипотеке, то потребуются детские свидетельства о рождении;

- копия трудовой книжки и справка с места работы;

- справка о доходах, как правило, по форме 2-НДФЛ;

- анкета заемщика и заявление;

- ипотечный договор с банком о текущем кредите;

- справка о сумме остатка долга.

На свое усмотрение банк вправе потребовать еще и договор купли-продажи, выписку из ЕГРН и прочие дополнительные бумаги.

Подведем итоги: как сделать рефинансирование ипотеки наиболее эффективно

Ирина Кирпищикова делится своим опытом.

«Во-первых, сопоставьте общее количество затрат с предполагаемыми выгодами. Во-вторых, неоднократно пересчитайте и перепроверьте все цифры и данные. Если рефинансирование окажется по-настоящему выгодно, тогда не откладывайте этот процесс в долгий ящик».