Содержание

Ипотечные кредиты являются одним из основных инструментов приобретения жилья. Вопрос о сроке кредита – это ключевой момент, который требует серьезного обсуждения и принятия обоснованного решения. Рассмотрим, стоит ли брать ипотеку на 30 лет, и какие есть альтернативы.

На сколько лет банки дают ипотеку?

Чтобы определиться со сроком ипотечного кредита, стоит для начала узнать, на сколько лет банки вообще готовы предоставить жилищный кредит. Обычно, сроки ипотеки варьируются в пределах от 5 до 30 лет. Итоговый срок кредита зависит от многих факторов, в том числе от возраста заемщика и его доходов.

Минимальный срок

Ипотеку в российских банках минимально можно взять на один год. С одной стороны, ипотека на такой срок выгодна, так как переплата будет минимальной. Однако в реальности ипотеку всего на один год практически не берут. Чтобы взять ипотечный кредит на год, сама сумма долга должна быть небольшой и у заемщика должен быть высокий доход, ведь ежемесячные платежи будут довольно большими.

Максимальный срок

Самый длительный срок ипотеки, который предлагают банки, составляет 30 лет. Этот вариант призван сделать ежемесячные выплаты более доступными, но при этом увеличивает общую стоимость кредита за счет начисления процентов.

Плюсы и минусы ипотеки на короткий срок

У ипотеки на короткий срок есть свои преимущества и недостатки. Расскажем о них подробнее.

Плюсы

- Экономия на процентах. Краткосрочные ипотечные кредиты обычно имеют более низкие процентные ставки, что позволяет сэкономить на общей стоимости кредита.

- Быстрое погашение. Заемщик может быстрее избавиться от обязательств, что освободит его от финансового бремени и создаст больше свободы в управлении финансами.

- Уменьшается размер переплаты. Это связано с тем, что заемщик быстрее выплачивает проценты и основной долг.

Минусы

- Высокие ежемесячные выплаты. Поскольку срок кредита короткий, ежемесячные выплаты будут выше.

- Меньше шансов на одобрение. Банки одобряют ипотеку на короткий срок заемщикам с высоким доходом. Заемщикам придется доказывать свою платежеспособность.

- Большая финансовая нагрузка. При потере дохода или снижении платежеспособности заемщик может попасть в так называемую долговую яму.

Плюсы и минусы ипотеки на длительный срок

Длительные сроки ипотеки также имеют свои плюсы и минусы. Остановимся на них подробнее.

Плюсы

- Низкие ежемесячные платежи. Увеличение срока кредита снижает ежемесячные платежи, что делает кредит более доступным для заемщика.

- Больше финансовой свободы. Небольшие ежемесячные обязательства могут предоставить заемщику больше финансовой свободы для других инвестиций или сбережений.

- Есть возможность досрочных платежей. Это позволяет уменьшить срок кредитования и переплаты.

Минусы

- Большие затраты на проценты. С увеличением срока кредита увеличиваются и общие затраты на проценты, что делает ипотеку более дорогой в долгосрочной перспективе.

- Ограничение свободы действий. Долгий срок кредита означает более долгий период финансовых обязательств, что может ограничивать финансовую свободу заемщика в будущем.

- Сложно предсказать ситуацию на рынке на такой срок. Есть вероятность, что квартира упадет в цене, а заемщику придется платить ту же сумму.

Как выгодно взять ипотеку на 30 лет?

- Подготовьтесь к долгосрочному обязательству. Прежде чем решиться на 30-летнюю ипотеку, важно тщательно оценить свою финансовую стабильность. Убедитесь, что вы будете в состоянии выплачивать ежемесячные взносы на протяжении всего срока кредита.

- Выбирайте надежные банки и программы. Проведите исследование рынка и выберите банк с надежной репутацией, предлагающий программы ипотеки с выгодными условиями. Обратите внимание на процентные ставки, комиссии и другие важные параметры.

- Используйте ипотечный калькулятор. Ипотечные калькуляторы помогают оценить ежемесячные платежи, общую стоимость кредита и эффективную процентную ставку. Это мощный инструмент для планирования и принятия информированных решений.

- Рассмотрите дополнительные опции. Некоторые банки предлагают программы с дополнительными опциями, такими как возможность досрочного погашения без штрафов или пересмотр процентных ставок в будущем. Обратите внимание на такие возможности.

- Досрочное погашение. Если у вас возникнут финансовые возможности, рассмотрите вариант досрочного погашения ипотеки. Это может существенно снизить общую стоимость кредита и уменьшить период обязательств. Также при досрочном погашении есть вариант возврата страховки по ипотеке.

Ипотечный калькулятор: как им пользоваться?

Рассмотрим на примере, как воспользоваться ипотечным калькулятором и оценить выгоду длительного срока ипотеки.

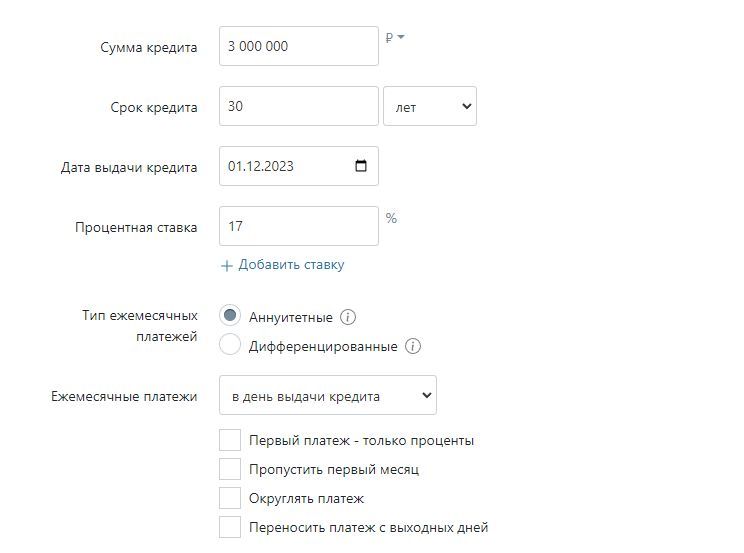

Шаг первый. Вводим сумму кредита, процентную ставку, срок кредита и другие необходимые параметры. Например, мы выбрали квартиру на вторичном рынке за 4 млн. рублей. У нас есть 1 млн. рублей в качестве первоначального взноса. Значит, сумма кредита составляет 3 млн. рублей Процентная ставка на ипотеку на вторичку сейчас составляет около 17%. Выбираем аннуитетные платежи – размер ежемесячного взноса остается постоянным на весь срок ипотеки. И рассчитываем.

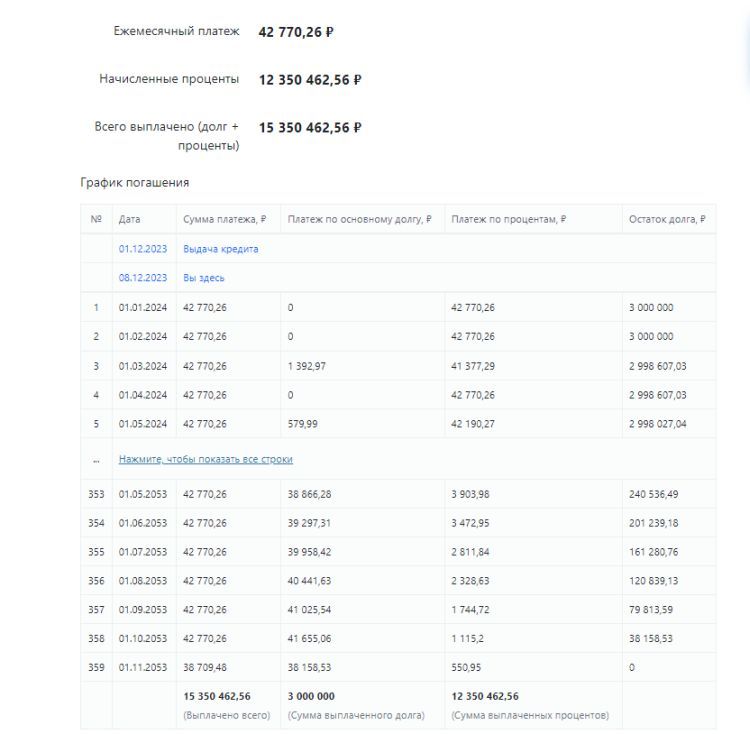

Шаг второй. Анализируем результаты. Получается довольно-таки безрадостный расчет. Каждый месяц нужно будет отдавать почти 43 тысячи рублей. А на кредит в 3 млн рублей начислится 12,35 млн рублей процентов. В итоге банку придется отдать за 30 лет более 15 млн рублей.

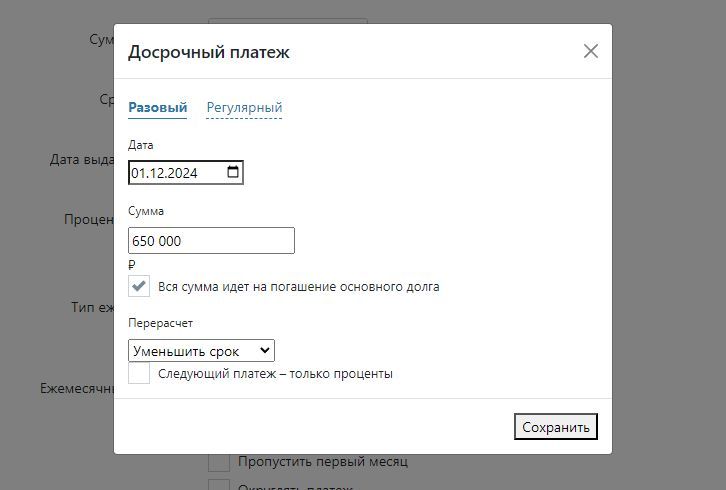

Шаг третий. Однако мы не паникуем, а экспериментируем с параметрами ипотечного калькулятора. Например, вводим разовый досрочный платеж в 650 тысяч рублей. Дело в том, что по ипотеке мы можем получить налоговый вычет: 260 тысяч рублей – 13% от стоимости жилья, и 390 000 рублей – 13% от суммы процентов по ипотеке. Отмечаем, что за счет досрочного платежа мы уменьшаем срок ипотеки.

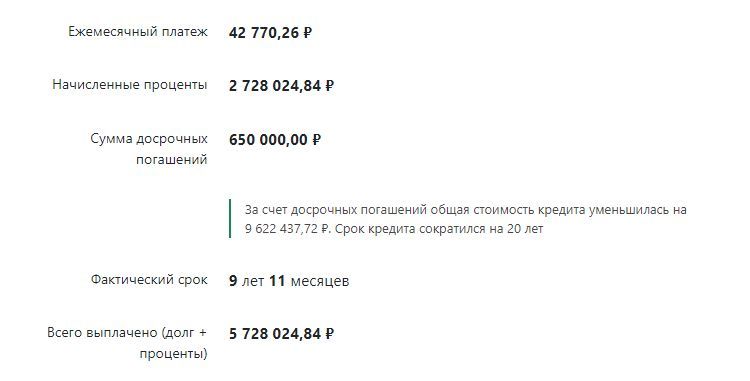

И тогда картина сразу меняется. Ежемесячный платеж остается тот же, но срок кредита за счет досрочного платежа уменьшается на 20 лет. Также уменьшается сумма начисленных процентов – до 2,7 млн. рублей. Итого банку будет выплачено 5,7 млн. рублей, а не 15,3 млн. рублей, как было показано при первом расчете.

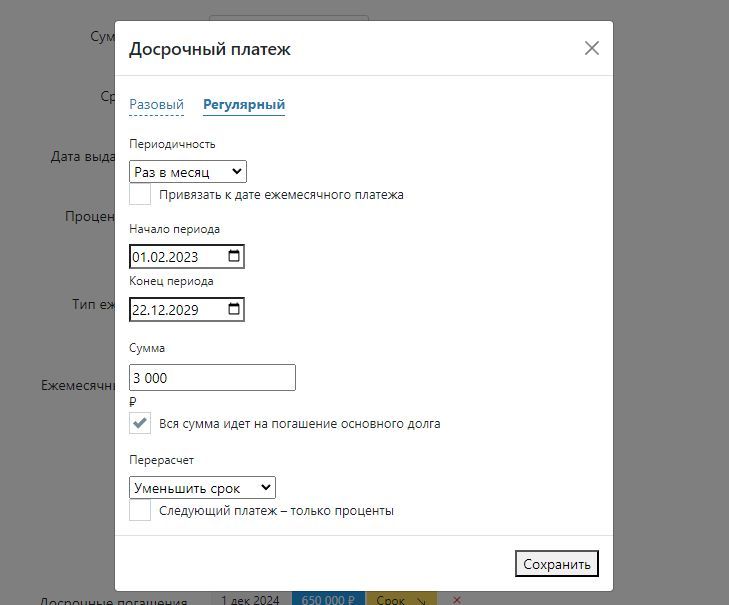

Кроме того, досрочный платеж можно вносить каждый месяц на гораздо меньшую сумму. Допустим, на 3 тысячи рублей. То есть ежемесячно вносим не 42 770 рублей, а 45 770 рублей.

Итак, срок ипотечного кредита сокращается еще больше – до 8 лет 8 месяцев. Сумма начисленных процентов сокращается до 2,3 млн рублей. Еще один плюс досрочных погашений – эти деньги идут именно на погашение основного долга, а не процентов. А сами проценты начисляются именно на сумму основного долга, поэтому при досрочном погашении их и становится меньше.

Получается, что если вы берете ипотеку на 30 лет, то совсем не обязательно, что вы закроете кредит только спустя три десятилетия. С помощью досрочных платежей – налогового вычета и небольшой надбавки к ежемесячным платежам – вы сможете сократить срок ипотеки более чем в два раза и в несколько раз уменьшить переплату по кредиту. При этом ежемесячный платеж для вас будет комфортным.

Как сумма и срок влияют на одобрение ипотеки?

Банк, когда принимает решение по выдаче ипотечного кредита, рассматривает финансовые возможности клиента, анализируя его способность к погашению долга: проверяет кредитный рейтинг, оценивает предыдущие займы и своевременность их возврата. Также учреждение рассматривает финансовую устойчивость заемщика, учитывая его ежемесячный доход и наличие дополнительных финансовых обеспечений, таких как залог в виде недвижимости или поручитель.

Если финансовая надежность заемщика и его кредитная история не вызывают сомнений, банк может утвердить ипотеку с условием, что ежемесячные платежи составляют не более 35-50% его дохода.

При постоянной процентной ставке размер ежемесячного взноса может быть уменьшен, если растянуть сроки погашения. Поэтому банк может одобрить ипотечный кредит на более продолжительный период, чем планировал заемщик. Кредитная организация также решает, на какой период клиенту выгоднее взять ипотеку, опираясь на его финансовую способность.

Например, если сумма ипотечного кредита составляет 6 млн. рублей, то банк предложит клиенту взять ипотеку на 20-30 лет. А если сумма кредита составляет только 3 млн. рублей, то в этом случае банк может одобрить ипотеку на более короткий срок.

Вывод

Взятие ипотеки – это ответственное решение, требующее внимательного планирования. С использованием ипотечного калькулятора и обдуманным выбором банка и программы, вы сможете сделать этот процесс более выгодным и управляемым. Не забывайте о преимуществах и рисках, а также о своей финансовой стабильности перед принятием окончательного решения.