Содержание статьи

Приобретение недвижимости – это серьезный шаг, требующий внимательного подхода и осторожности со стороны всех участников сделки. Покупатель рискует потерять свои деньги, а продавец – не получить их. Для обеспечения прозрачности существует множество способов расчета. Один из них – использование аккредитива. В статье рассказываем, что из себя представляет аккредитив, как он работает и какие у него есть достоинства и недостатки.

Аккредитив: определение

Аккредитив – это, простыми словами, вид безналичного расчета, предполагающий, что деньги передаются продавцу не напрямую, а через посредника – то есть банк.

Выглядит этот процесс следующим образом:

- Покупатель открывает счет в банке и кладет туда деньги за товар/услугу в полном объеме.

- Банк берет средства на хранение и замораживает их до того, пока не будут выполнены все условия.

- Продавец выполняет условия договора (например, оформляет квартиру на покупателя).

- Банк выдает деньги продавцу.

За такую услугу финансовая организация берет определенную плату.

В процессе участвуют три стороны:

- приказодатель (покупатель);

- эмитент (банк);

- бенефициар (продавец).

Есть еще одна похожая услуга в банках – банковская ячейка. Но главное отличие состоит в том, что через ячейку передаются наличные средства, а через аккредитив – безналичные.

Аккредитив стоимость

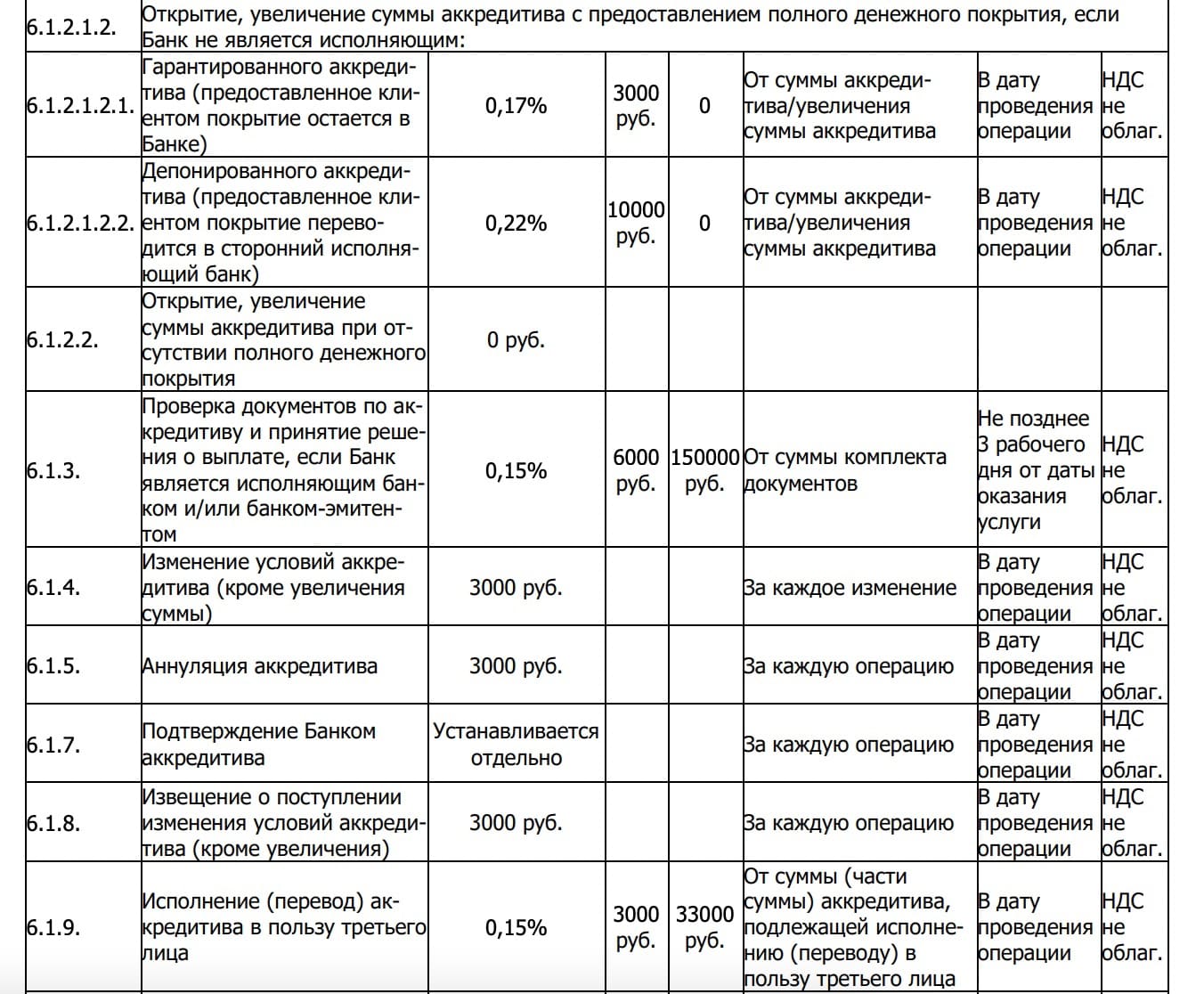

Часто в прайс-листах банков указана стоимость за отдельные операции – открытие аккредитива, аннуляцию, внесение изменений, увеличение суммы. Банки устанавливают минимальные и максимальные суммы оплаты, но обычно комиссия подразумевает процент от суммы аккредитива.

Стоимость аккредитива и других операций в Альфа-банке. Скриншот с сайта банка.

Необходимость оплачивать комиссию банка порой отпугивает людей. Тем не менее, практически все расчеты (помимо, пожалуй, просто оплаты наличными) будут подразумевать оплату – будь то услуги нотариуса или пользование банковской ячейкой.

Когда используется аккредитив?

Перевод денег через аккредитив обычно выбирают, когда стороны не могут доверять друг другу или когда сделка не может быть совершена одномоментно. Например, покупатель квартиры не может за один день оформить право собственности на жилье, но не уверен, что встретился с добросовестным продавцом, который попросту не исчезнет с деньгами.

Аккредитив – некий гарант безопасности сделки для продавца (вся сумма зарезервирована) и для покупателя (чтобы получить деньги, продавцу придется выполнить условия договора). Но о плюсах и минусах этого способа расчета мы подробнее поговорим позднее.

Доступен аккредитив для физических лиц и для компаний. Аккредитив банки предлагают нередко, когда речь идет о сделках по недвижимости или сделках с крупными суммами. В каких случаях используют аккредитивы:

- В крупных сделках, когда сторонами выступают физлица. Это может быть купля и продажа вторичной недвижимости, когда передача права собственности требует времени.

- При сделках и операциях юридических лиц внутри страны. В частности, так могут продавать пакет акций, долю организации или использовать при торговых операциях.

- При импорте и экспорте, во внешней торговле. Обычно в таких сделках участвуют уже не три, а четыре стороны (то есть не один, а два банка – для импортера и для экспортера). Документы по аккредитиву для выплат проверяют оба банка.

Четкого определения аккредитива в российских законах нет. А вот порядок работы определен Гражданским кодексом РФ и нормативными документами Банка России.

Разновидности аккредитива

Есть несколько видов аккредитива. Выбирают тип в зависимости от множества факторов. Тут учитывают, в том числе, сколько сторон участвует в сделке, происходит расчет внутри страны или это будут международные переводы, нужно ли оплатить покупку сразу или есть необходимость передавать деньги поэтапно. Некоторые параметры аккредитива сочетаются. Например, тот же отзывный аккредитив может еще считаться трансферабельным.

Подробнее рассмотрим, какими бывают аккредитивы, в чем их отличия и в каких случаях используются.

- Отзывный. Покупатель может аннулировать или изменить такой аккредитив, не согласовывая с продавцов. Для этого нужно будет лишь написать заявление.

- Безотзывный. Здесь корректировки и отмена возможны только в случае, если согласие дали обе стороны. Получателю денег направляют уведомление об изменениях или аннулировании.

Важно! Параметр отзывности и безотзывности указывается в договоре обязательно. Если этого не сделать, «автоматически» аккредитив будет считаться отзывным.

- Покрытый (депонированный). Банк покупателя сразу переводит полную сумму в банк продавца, покрывая обязательства. Обычно такой формат применяют в сделках внутри России.

- Непокрытый (гарантированный). Банк покупателя разрешает банку продавца списывать суммы по мере исполнения обязательств. Часто такое применяют в трансграничных сделках. Например, при поставке каких-либо товаров.

- Подтвержденный. В таком случае по просьбе банка-эмитента аккредитив подтверждает еще и сторонний банк. Обе эти организации берут обязательства по аккредитиву, выплачивает бенефициару средства подтверждающий банк. Часто такой аккредитив используют в международных сделках.

- Неподтвержденный. В таком случае не призывают стороннюю кредитную организацию, все ограничивается одним банком-эмитентом.

- Кумулятивный. Покупатель может неизрасходованные деньги присоединить к другому аккредитиву (то есть перевести на него). Обычно речь про один и тот же банк. Это пригождается, например, когда квартира обошлась дешевле, чем предполагал покупатель.

- Некумулятивный. Непотраченные деньги возвращаются плательщику.

- Переводной аккредитив (трансферабельный). Трансферабельный аккредитив отличается от своих «собратьев» тем, что деньги по договору может получить третье лицо. Средства по такому аккредитиву могут выплатить другому бенефициару (но не контрагенту плательщика по конкретной сделке). Важно, что получателя указывает сам плательщик. Для этого ему нужно подать заявление в банк-эмитент.

В сети есть отзывы о том, что такую услугу сами банки не продвигают, но тем не менее предоставляют. Трансферация аккредитива нередко бывает удобной для сделок по покупке залоговых (ипотечных) квартир. По сути, сумма аккредитива направляется на полное досрочное погашение ипотеки продавца.

Схема применяется и тогда, когда нужно через аккредитив оплатить услуги риэлтора. Например, покупатель указывает среди получателей средств с аккредитива своего агента по недвижимости. Агент получит оплату (тот же процент от суммы сделки), когда банк подтвердит достоверность данных: что сделка совершена, а риэлтор действительно оказал услуги покупателю по договору.

- Револьверный. Предназначен для долгих сделок. Например, чтобы покупатель постепенно переводил деньги, получая товар.

- Циркулярный. Плательщик может вносить деньги через другие банки – агенты эмитента. Например, это пригождается за границей при международных переводах средств.

- С красной оговоркой. Бенефициар может получить аванс до предоставления всех нужных бумаг. Такой вид аккредитива используют редко.

- Резервный. Эмитент обязуется рассчитаться от имени плательщика, даже если у того не будет денег. Такое используют в странах с запретом на банковские гарантии.

Плюсы и минусы аккредитива

Как способ произвести платеж по сделке аккредитив довольно безопасен для обеих сторон. И это одно из главных его достоинств. Тем не менее, при пользовании аккредитивом есть и свои недостатки. Рассказываем о плюсах и минусах аккредитива, чтобы вы могли принять взвешенное решение, подходит ли вам такой способ расчета.

Плюсы

- Сделка с аккредитивом предполагает более высокий уровень безопасности и прозрачности процессов для обеих сторон. В сравнении с предоплатой покупатель меньше рискует деньгами, а продавец гарантированно получит оплату.

- Есть возможность сделать расчет через любой банк и почти любое отделение.

- Быстрое оформление, в том числе онлайн и через мобильное приложение. Для этого не нужно много документов.

- При открытии не нужно личное присутствие бенефициара. Нет необходимости лично приходить в офис банка и стоять в очередях.

Минусы

- Придется платить комиссию банку (в среднем – от 0,1% до 0,6% от суммы платежа).

- Аккредитивы не входят в государственную систему страхования вкладов.

- Нет мобильности по срокам – необходимо соблюдать те, что указаны в договоре.

- Сложный документооборот: нужно, чтобы все условия договора были юридически точно соблюдены. Любые расхождения могут привести к тому, что банк не переведет деньги продавцу, посчитав данные недостоверными.

Как использовать аккредитив при покупке квартиры?

При сделках с недвижимостью у продавца и покупателя есть множество вариантов передачи денег: через нотариуса, банковскую ячейку, прямым переводом, наличными с распиской и так далее. Способ выбирается в зависимости от возможностей и потребностей сторон.

Купля-продажа квартиры или дома через аккредитив будет выглядеть следующим образом:

- Стороны заключают предварительный договор купли-продажи, в котором прописывают все условия. В том числе обязательно указывают, что расчет за квартиру/дом производится с помощью аккредитива.

- Покупатель или продавец приходит в банк и подает заявление на аккредитив.

- Банк оформляет договор на аккредитив.

- Заявитель (зачастую покупатель) переводит на счет необходимую сумму, которая будет храниться до востребования.

- Совершается сделка по купле-продаже. Покупатель оформляет право собственности в Росреестре и получает документы.

- Продавец предоставляет банку-эмитенту документы, подтверждающие, что сделка состоялась. В том числе это могут быть договор купли-продажи, справка из Росреестра или полная выписка из ЕГРН.

- Банк проверяет, чтобы все документы и сведения были достоверными.

- Если на предыдущем этапе у банка не возникло сомнений в достоверности, продавец получает деньги на свой расчетный счет.

По большому счету, это идеальный сценарий. Бывают разные жизненные ситуации. Например, когда покупатель передумывает и забирает с аккредитивного счета деньги и аннулирует сам счет. Если одна из сторон нарушает обязательства, могут быть применены штрафные санкции, указанные в договоре. В частности, покупатель в случае отказа от сделки может потерять задаток.

Поэтому выбор вида расчета зависит и от обстоятельств, и от потребностей той или иной стороны сделки, и от готовности идти на какие-то компромиссы. Если человек, предположим, рассматривает возможность продать квартиру только за наличные средства, то аккредитив ему будет неудобен.