Содержание

Что такое закладная по ипотеке на квартиру? Зачем нужна закладная и как ее получить в России? Эти вопросы волнуют многих людей, которые планируют приобрести жилье в кредит. В этой статье мы расскажем о том, что такое закладная по ипотеке на квартиру, как ее получить и зарегистрировать.

Что такое закладная на квартиру по ипотеке?

Когда банк выдает заемщику крупную сумму денег, например, на покупку квартиры, то между сторонами заключается кредитный договор. Однако, по большому счету, этот документ будет пустым обещанием, если заемщик станет нетрудоспособным или вовсе умрет. В таком случае платить будет некому и нечем.

Говоря простыми словами, закладная – это ценная бумага, гарантии и обязательство того, что вы вернете банку средства, которые заняли. То есть банк так или иначе получит обратно деньги, которые одолжил на покупку. Поэтому польза закладной для финансовой структуры очевидна: это нужный способ обезопаситься от возможных рисков и потерь. Для честного плательщика не будет иметь значения, взята ипотека с закладной или без: если вносить оплату вовремя, имущество останется при тебе.

По закону человеку, который хочет купить квартиру в ипотеку, не обязательно оформлять закладную. Однако в большинстве случае банки предпочтут обезопасить себя и могут отказать в кредите клиенту, который не хочет закладывать имеющееся или покупаемое жилье. Кредиты без закладных в подавляющем числе могут позволить себе выдавать лишь крупные банки.

Кроме того, когда вы берете ипотеку с закладной, у вас появляется больше шансов получить интересные и более лояльные предложения по условиям кредитования. Закладная помогает банку уменьшить риски, связанные с выдачей кредита, что позволяет ему предложить заемщику выгодные условия по ипотеке. Например, банк может снизить процентную ставку или увеличить сумму кредита. Кроме того, наличие закладной может повысить доверие к заемщику со стороны банка, а значит, и шансы на одобрение кредита.

Кто и что может заложить?

Заложить можно любое жилье или коммерческое помещение, которое находится у вас в собственности. Также в качестве залога может выступить и та недвижимость, которую вы покупаете в ипотеку. Суть закладной состоит в том, что банк может вернуть часть выданных средств: продать квартиру или ипотеку с закладной и возместить ущерб.

Принимаются не только покупаемая квартира, но и другая недвижимость:

- земельный участок (например, если у вас есть участок в пригороде, где можно возвести дачу);

- нежилые помещения;

- хозяйственные постройки (баня или садовый домик).

Гарантировать возврат средств через закладную может не только сам заемщик, но и другой человек. Например, если студент приобретает свою первую квартиру в ипотеку, то залогодателями могут выступить родители, отдав в залог свою квартиру или другое имущество: гараж, дачу. Или, если предприниматель открывает вторую кофейню, он может заложить первую.

На любую недвижимость в залоге, будь то кафе или квартира, накладывают обременение. Это означает, что владелец недвижимости, которая указана в закладной, не может больше распоряжаться ей по своему желанию без согласия со стороны банка.

Росреестр, который контролирует все действия с залоговой недвижимостью, не позволит ни реализовать, ни обменять или подарить квартиру, если банк не даст «добро». Наложенные обременения указываются в соответствующих документах. Например, такие сведения содержит пункт «Ограничение прав и обременение объекта недвижимости» в выписке из ЕГРН. Если квартира находится в залоге по ипотеке, там будет сказано об этом.

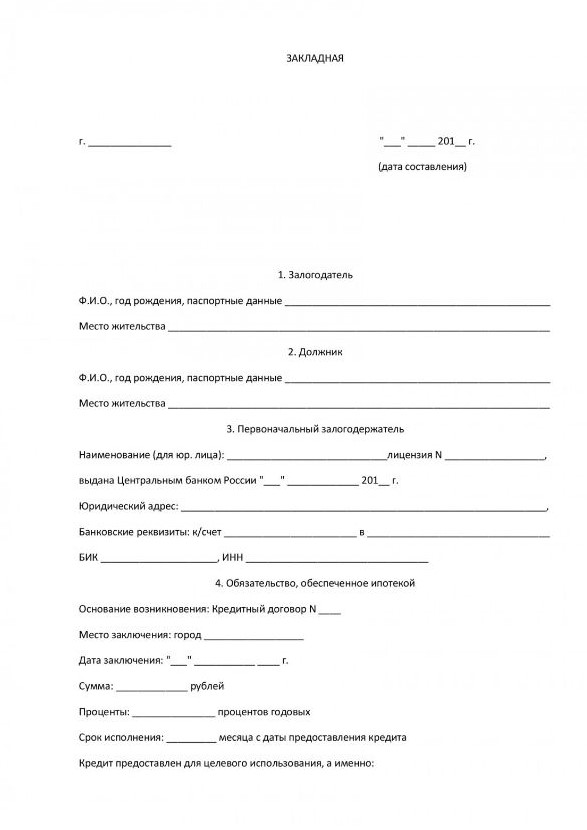

Как выглядит закладная по ипотеке?

У банков есть свои бланки закладных, поэтому их внешний вид может отличаться по шрифтам, размеру или даже цвету бумаги и дополнительным изображениям. Но, согласно закону, есть данные, без которых не обойдется ни один подобный документ. Представим, что вы заемщик и отдаете в залог покупаемую квартиру. Ваша закладная будет выглядеть следующим образом. Шапка содержит название и идентификационный номер самой закладной. В основной части указаны:

- ваши ФИО, дата рождения, паспортные данные, СНИЛС;

- данные банка (название, ИНН, лицензия и т.д.), где берется ипотека;

- данные о новой квартире (адрес, кадастровый номер, оценочная стоимость и другие характеристики);

- информация об ипотечном договоре и условиях выдачи кредита, дата его заключения и сроки погашения задолженности;

- данные об обременениях, если таковые есть.

В нижней части формы ставятся подписи: ваша, представителя банка и залогодателей.

Обязательно убедитесь, что условия в закладной и договоре займа идентичны. Если условия будут разными, то, когда возникнут какие-либо проблемы, будут учтены условия закладной. Так вы можете потерять деньги на юридических услугах для урегулирования ситуации или будете вынуждены платить дополнительные проценты по кредиту, если новый банк установит более высокую процентную ставку.

Необязательно, что закладная будет оставаться в первозданном виде с момента оформления и на всем протяжении выплаты ипотеки. В нее можно внести изменения, но для этого потребуется получить согласие банка.

Например, если заемщик решит досрочно погасить кредит, то в закладной может быть внесено соответствующее изменение, указывающее на новую дату окончания срока залога. Также может быть изменена сумма кредита, если заемщик решит дополнительно погасить часть долга.

Наглядно это будет выглядеть так: ваш двоюродный брат взял ипотечный кредит в 2018 году на 10 лет. Закладная указывает срок залога до 2028 года. Однако через 5 лет он хорошенько заработал и решил закрыть ипотеку пораньше, то есть досрочно погасить кредит. Банк изменяет закладную, указывая новую дату окончания срока залога – 2023 год.

Как оформить закладную по ипотеке?

Оформить закладную можно как лично при обращении в банк, так и дистанционно. Документ оформляется тогда же, когда и договор по ипотеке. Все данные вносит специалист банка: вы лишь сдаете бумаги, а потом подписываете документы лично в офисе банка или удаленно, воспользовавшись электронной подписью.

Электронный документ можно оформить удаленно с телефона, планшета или компьютера, что сэкономит немало времени на походах в банк. Для подписания вам понадобится электронная подпись (такие платно выдают и оформляют специальные центры). В целом электронная подпись будет действовать в течение года и обойдется вам примерно в 1 тысячу рублей. Еще одно преимущество дистанционной закладной: документ хранится в сервисе с хорошей защитой, поэтому он будет в безопасности, а за всеми действиями с закладной следит Росреестр.

Оформление закладной по ипотеке: пошаговая инструкция

Этап 1: Подача документов в банк

Соберите полный пакет документов и обратитесь в отделение того банка, где оформлена ипотека.

Этап 2: Оплата государственной пошлины

Оплатите предоставление услуги по регистрации права на новое ипотечное жилье. Росреестр зарегистрирует закладную попутно с правом собственности. Сэкономить время можно, оплатив пошлину в банке, банкомате или отделении Росреестра. Для физлиц пошлина – 2 тысячи рублей, для юрлица – 22 тысяч рублей.

Ничего не придется платить, если в залог отдается имеющееся жилье.

Этап 3: Регистрация закладной в Росреестре

Подайте документы в управление ведомства или МФЦ.

Регистрацией закладных занимается именно Росреестр. Однако это не означает, что документы нужно подавать именно туда. Один из способов сэкономить свои время и нервы – регистрация закладной в МФЦ. Но в таком случае придется подождать дольше, чем при подаче документов самостоятельно, ведь из МФЦ ваши документы также направляют в Росреестр. Еще одно из достоинств этого пути – в многофункциональном центре вам могут подсказать, если чего-то не хватает.

Пакет бумаг лучше заранее уточнить в Росреестре. Помните, что все бумаги должны быть в хорошем состоянии. Список документов может отличаться в зависимости от расположения и назначения недвижимости или участка.

Стандартный перечень документов обычно выглядит так:

- Паспорта и (или) свидетельства о рождении всех нынешних и будущих владельцев квартиры. Например, если квартиру покупает молодая семья, то паспорта понадобятся от обоих новоиспеченных супругов. Если владельцам жилья еще нет 18 лет, к документам нужно приложить свидетельства о рождении.

Если квартира покупается на вторичке, понадобятся паспорт продавца. А если речь идет о новостройке, то документы компании даст сама организация.

- Права на квартиру (договор купли-продажи или акт приема-передачи).

- Квитанция об оплате госпошлины.

Все документы должны быть оригинальными, целыми и невредимыми. Росреестр может не принять бумаги в плохом состоянии.

Когда документы приняты, вы получаете на руки два экземпляра расписки. Один из них вам нужно будет предоставить банку. В такой расписке есть список сданных документов и дата, когда получите свидетельство.

Этап 4: Получение регистрации

Дождитесь, пока Росреестр зарегистрирует вашу закладную.

Обычно закладную регистрируют от 2 до 7 рабочих дней. Если вы ждете дольше восьми дней, уточните по телефону, который указан в расписке, на каком этапе оформление и когда вам его ждать.

Этап 5: Оформление закладной в банке

Теперь можно идти в банк. Там от вас потребуется больше документов. Вот что вам понадобится:

- Паспорт заемщика или заемщиков, если их несколько. Лучше всего иметь прописку там же, где берется кредит. В противном случае банк может отказать.

- Свидетельство о праве собственности. Например, можно заказать выписку из ЕГРН на дом, который вы планируете купить. Сделать это можно, лично придя в МФЦ, или на сайтах Росреестра и Госуслуг.

- Отчет об оценке стоимости. Вы можете нанять оценщика самостоятельно, обычно услуги специалиста обходятся в 2-3 тысячи рублей. Некоторые банки также могут сами заказать данный документ – эту информацию нужно уточнять в отделении.

- Доказательство права собственности. Основанием может выступить договор купли-продажи или акт приема-передачи, дарственная и т.д.

- Страховка на квартиру, которую планируется заложить. Даже если с залоговым жильем что-то случится, например, пожар, то оставшуюся от ипотеки сумму банку выплатит уже страховая компания.

- Справка 2-НДФЛ. Этим документом вы должны подтвердить свою платежеспособность.

Перечень обязательных документов каждый банк устанавливает самостоятельно. Вполне возможно, что вам понадобятся еще какие-либо бумаги. Заранее уточните по телефону банка или на сайте организации, какие именно необходимы документы. Обычно банки сами указывают на сайтах, что заемщику необходимо предоставить для оформления закладной.

Сам процесс не займет много времени, специалист может внести все данные буквально за полчаса, поэтому вполне можно уложиться в один день. Все, что нужно будет сделать вам, – сверить все данные, подписать закладную и отправить на регистрацию.

Где хранится закладная по ипотеке?

Закладную всегда хранит залогодержатель. В случае с ипотекой таким хранителем выступает банк. Как заемщик вы сможете получить только дубликат документа вплоть до погашения долга. При этом кредитное учреждение может оставлять документ на хранение как у себя, так и передавать его в депозитарий.

Есть несколько моментов, когда банк передал закладную в депозитарий. Во-первых, на документе появляется специальная отметка, в которой будут указаны наименование и адрес депозитария. Во-вторых, сам банк не во всех ситуациях может получить закладную. Депозитарий вернет залогодержателю закладную только при определенных обстоятельствах. К таким, например, относятся:

- смена депозитария и, как следствие, передача закладной в другую организацию;

- изменение содержания самого документа;

- если закладную нужно предоставить в суде;

- если документ запросила полиция или другой орган.

Почему важно хранить закладную?

Закладная обязательно будет нужна тому, кто взял ипотеку под залог и кто выплатил весь долг. Когда ипотека погашена, необходимо снять с недвижимости обременение – и как раз с этим процессом могут возникнуть проблемы без закладной. Та самая копия закладной может выступить основанием для снятия обременения, если оригинал документа будет испорчен. Такое может произойти, например, если банк потерял закладную или повредил ее.

Если вы не можете найти дубликат, то банк может сделать копию документа на основе оригинальной закладной. Обязательно сверьте данные оригинала и копии. Банк может и отказать в выдаче копии. В таком случае можно написать жалобу в саму организацию или Центробанк. Возможно также решение вопроса через суд.

Что банк может сделать с закладной по ипотеке?

Как мы говорили ранее, банк может продать ипотечную недвижимость, если клиент перестает вносить платежи. Но есть и другие варианты, как финансовая организация может поступить с закладной:

- Банк перепродает долг или часть залога другой стороне. На вопрос, зачем он апеллирует закладными своих клиентов, ответ порой очень прост: чтобы заработать, когда нет денег. Банку, которому передают закладную, аналогично гарантируют, что он получит выданный кредит или компенсацию. В таком случае ипотечник продолжает платить по тем же реквизитам. Отличие лишь в том, что банк как кредитор сам переводит деньги на новый счет.

- Банк переуступает права на закладную и кредит полностью или частично. Например, так финансовая организация может поступить, когда хочет изменить свою стратегию, улучшить ликвидность или снизить риски и освободить свой капитал для других операций. В таком случае заемщик будет вносить плату на новый расчетный счет.

- Банк обменивается закладными с другим банком. К такому методу прибегают для того, чтобы разнообразить свой кредитный портфель. Также обмен закладными и ипотечными обязательствами может помочь банку снизить свои риски, особенно если он обменивается с более крупным или финансово стабильным банком. Чаще всего при таком раскладе клиент продолжает платить по ипотеке по тем же реквизитам.

- Банк выпускает эмиссионные бумаги, по частям продавая закладную. Это может быть выгодно для банка, если он может продать свои закладные по выгодной цене и использовать полученные средства для увеличения доходности или расширения бизнеса. Кроме того, продажа части закладных может помочь банку снизить свои риски, освободив капитал для других операций. В то же время, инвесторы, которые покупают эмиссионные бумаги, получают возможность инвестировать в активы с высокой доходностью и риском, который соответствует их инвестиционным стратегиям. Средства, которые вносит в качестве платежей заемщик, делят на получателей – держателей бумаг. Реквизиты для внесения платежей останутся те же.

У банка нет обязательства получать разрешение клиента о каких-либо действиях с закладной – только уведомить. Для заемщика, по большому счету, не меняется ничего кроме реквизитов для оплаты. Новые владельцы закладной не смогут внести никаких изменений в условия договора.

Банк продал закладную по ипотеке: что делать

Что происходит с закладной после выплаты ипотеки?

После выплаты всего долга по ипотеке закладная попросту больше не нужна. Ведь больше нет необходимости давать банку гарантию, что вы вернете долг. Поэтому после того, как вы внесли последний платеж по ипотеке, закладную нужно аннулировать. Сделать это можно двумя способами: через банк и самостоятельно.

Нередко банки сами отправляют запрос в Росреестр или МФЦ на аннулирование закладной, когда клиент выплатил долг. Если же банк не намерен это делать, то человек, закрывший ипотеку, должен сделать это сам. Для этого нужно:

- Запросить у банка и получить справку о полном исполнении обязательств.

- Подать заявление в банк на получение оригинальной закладной по ипотеке. Обычно банки выдают закладную в течение одного календарного месяца.

- Обратиться напрямую в Росреестр или в МФЦ со справкой и оригиналом закладной.

- Проверить результат на сайте Росреестра или портале Госуслуг (раздел «Мои объекты»). Для этого нужно указать адрес квартиры, а также условный или кадастровый номер недвижимости.

Если вы оформляли электронную закладную, то Росреестр самостоятельно ее аннулирует после выплаты ипотеки.